Mit gekürzten Werbebudgets und drastisch gesunkenen Wachstumsprognosen für die digitalen Werbeausgaben während der Pandemie war der Affiliate-Kanal einen sicheren Kanal für Investitionen in dieser Zeit.

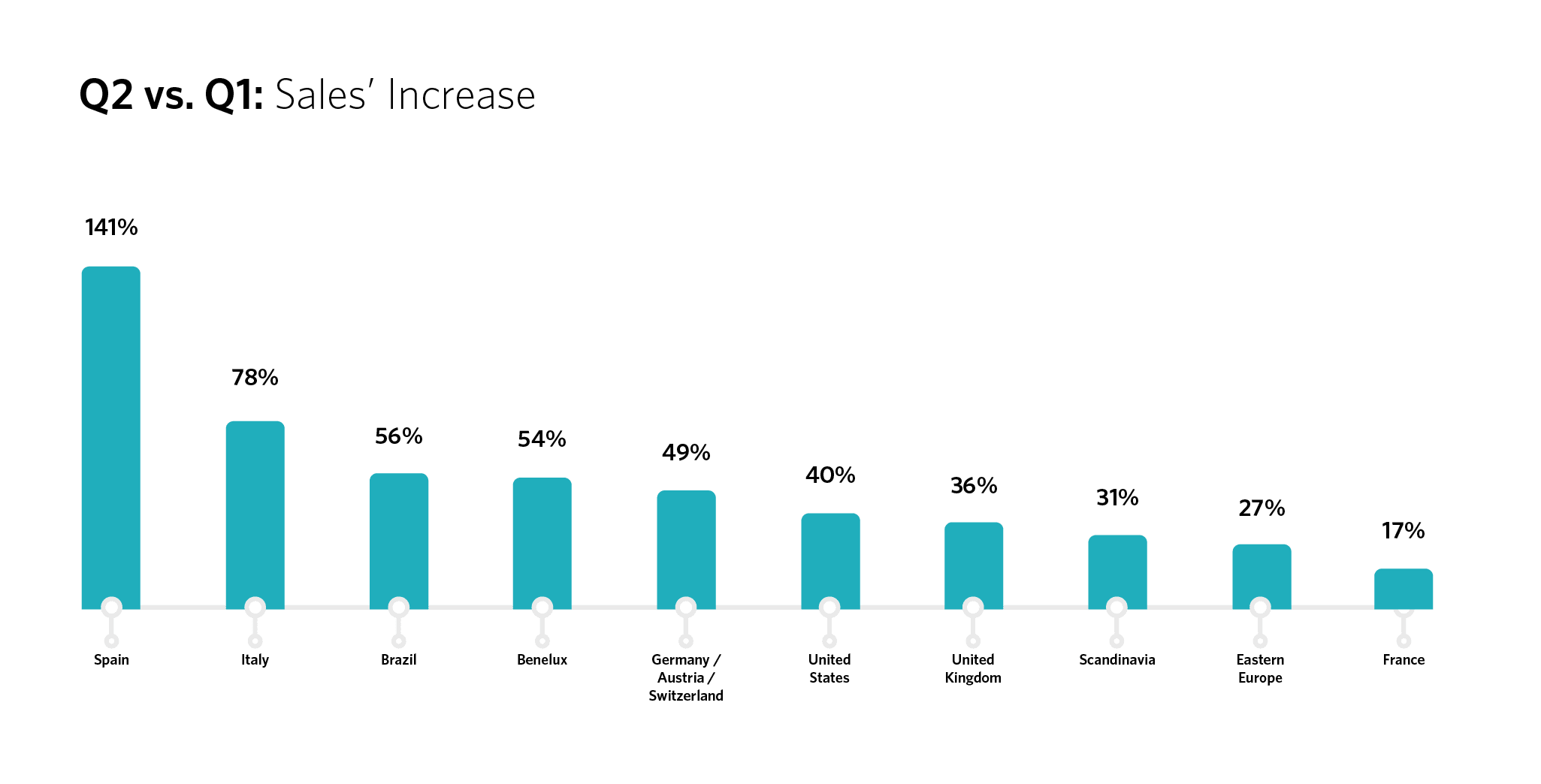

Awins globales Netzwerk hat über viele Industrien ein eindrucksvolles Wachstum verzeichnet. Dabei hat die allgemeine Retail-Branche im 2. Quartal einen Umsatzanstieg von 41 Prozent im Vergleich zu den ersten drei Monaten des Jahres generiert. Die Performance variierte stark zwischen den Regionen, aber jeder Markt verzeichnete mindestens zweistellige Zuwächse - wobei Spanien viele andere Länder bei Weitem übertraf:

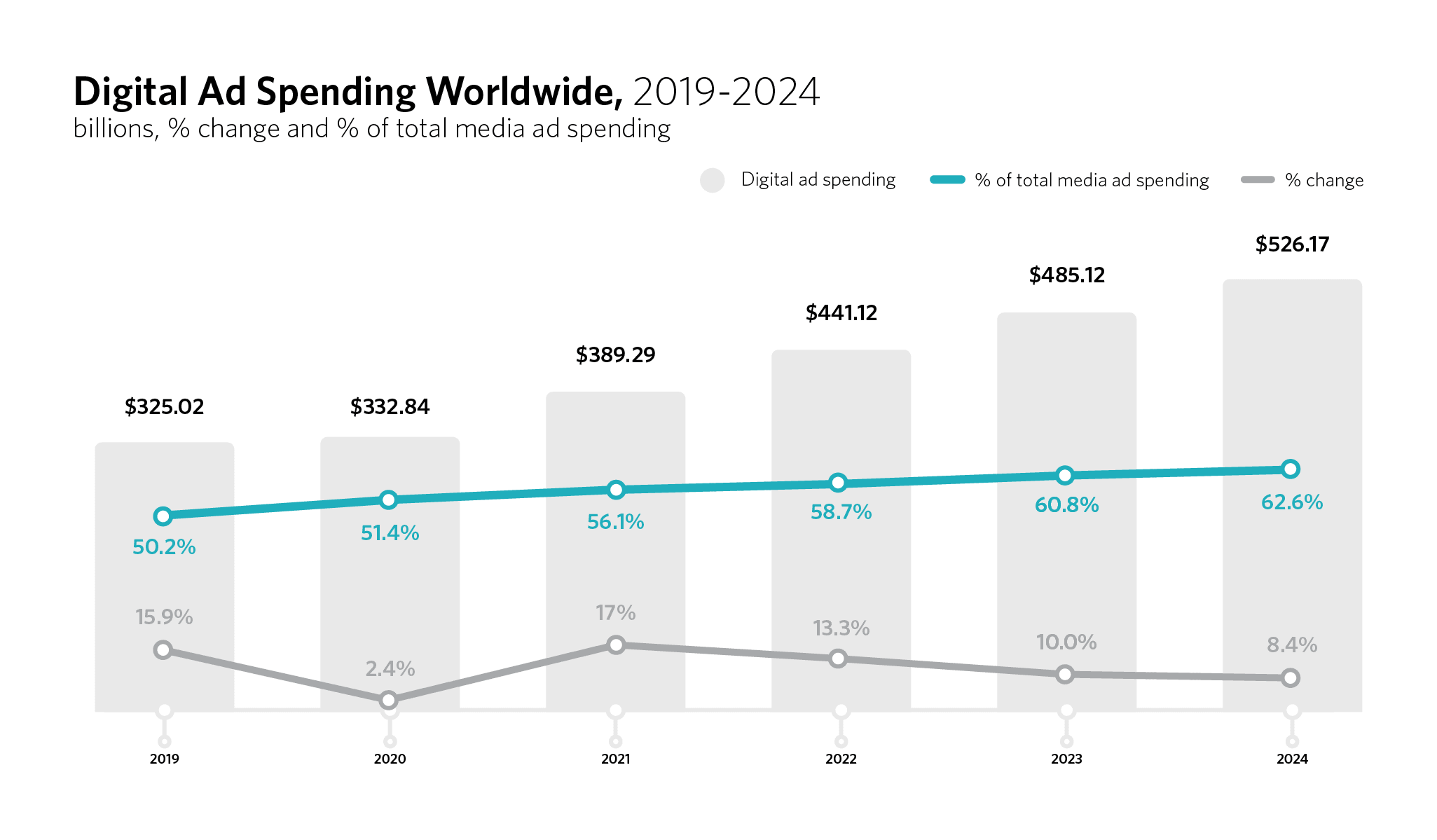

Diese Zahlen sind zweifelsohne positiv, stellen jedoch einen Gegenpol zu den kürzlich von eMarketer veröffentlichten Daten dar. Deren aktualisierte Wachstumsprognosen für Werbeausgaben beziehen sich ebenfalls auf eine Vielzahl von Märkten:

Betrachtet man dieses globale Gesamtbild, so geht das Forschungsinstitut von einem Rückgang der gesamten Werbeausgaben um 5 Prozent in 2020 aus. Wenn auch geringfügig, wird dagegen für den Digitalbereich ein Wachstum von 2,4 Prozent erwartet. Dies ist eine deutliche Herabstufung gegenüber den Prä-Pandemie-Prognosen und kann als vorübergehender Rückschlag angesehen werden. Allerdings wird für 2021 ein beschleunigtes digitales Wachstum erwartet und für 2023 prognostiziert eMarketer, dass der Anteil der digitalen Werbung an den Gesamtwerbeausgaben die 60 Prozent-Marke überschreiten wird.

Zudem zeigen die Ergebnisse von eMarketer, dass selbst resistente Unternehmen nicht immun gegen die Herausforderungen sind, die durch COVID-19 und der anschließenden Rezession entstanden sind. Denn auch ein Riese wie Google, der bisher gegen alle herausfordernden Branchenbedingungen unempfindlich war, wird dieses Jahr einen starken Umsatzeinbruch verzeichnen: Prognosen zufolge werden die Webeeinnahmen um 3,3 Prozent zurückgehen. Facebook dagegen wird zwar weiterhin Marktanteile erobern und einen Aufwärtstrend erleben – jedoch auf einem weitaus niedrigeren Niveau als bisher.

Trotz dieser Umstände zeichnet sich ein Konsens darüber ab, dass der Lockdown zu einem rasanten Wachstum des eCommerce geführt hat. Marken haben einen unumkehrbaren Aufschwung in Online-Sales erlebt, der die digitalen Investitionen ankurbeln wird. Aus Besorgnis, dass sie mit ihren Kampagnen auf taube Ohren stoßen, haben viele Unternehmen dieses Jahr ihre großen Marketingpläne zurückgezogen. Möglicherweise hat Affiliate Marketing in 2020 aus diesem Grund eine sichere Option geboten. Für viele Publisher war die Botschaft in der Regel Business as Usual: Sales treiben – Provisionen verdienen.

Allerdings ist das Bild weitaus komplexer als eine gradlinige Erfolgsgeschichte. Wenn uns das Jahr 2020 etwas lehrt, dann dass der wirtschaftliche Schaden in bestimmten Sektoren viel stärker zu spüren war als in anderen. Und auch wenn die Geschichte für Publisher insgesamt einen positiveren Verlauf genommen hat, war die Performance über die Branchen hinweg sehr gemischt.

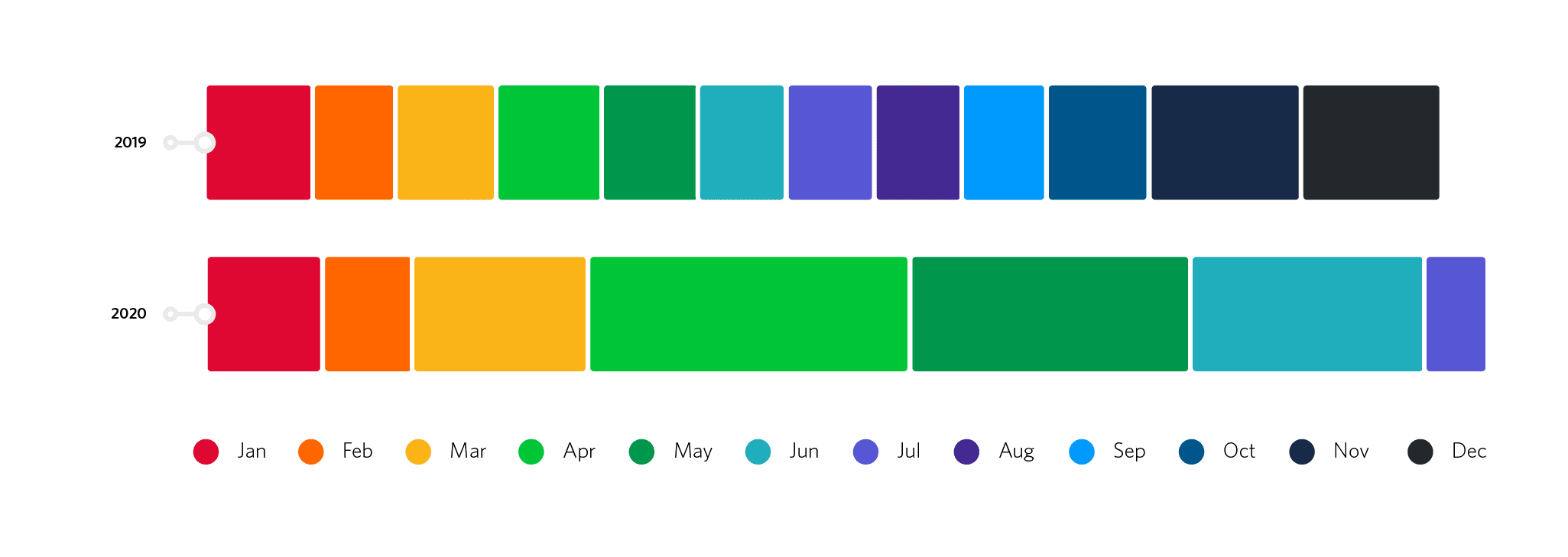

Betrachten wir beispielsweise Home & Garden Retailer in Großbritannien. Die ersten sechs Monate des Jahres 2020 lassen darauf schließen, dass Unternehmen aus dieser Branche für den Rest des Jahres die Füße hochlegen können. Denn wie aus dem untenstehenden monatlichen Umsatzvergleich für die Branche hervorgeht, übertrafen die von Awin verzeichneten Sales Anfang Juli die des gesamten Jahres 2019:

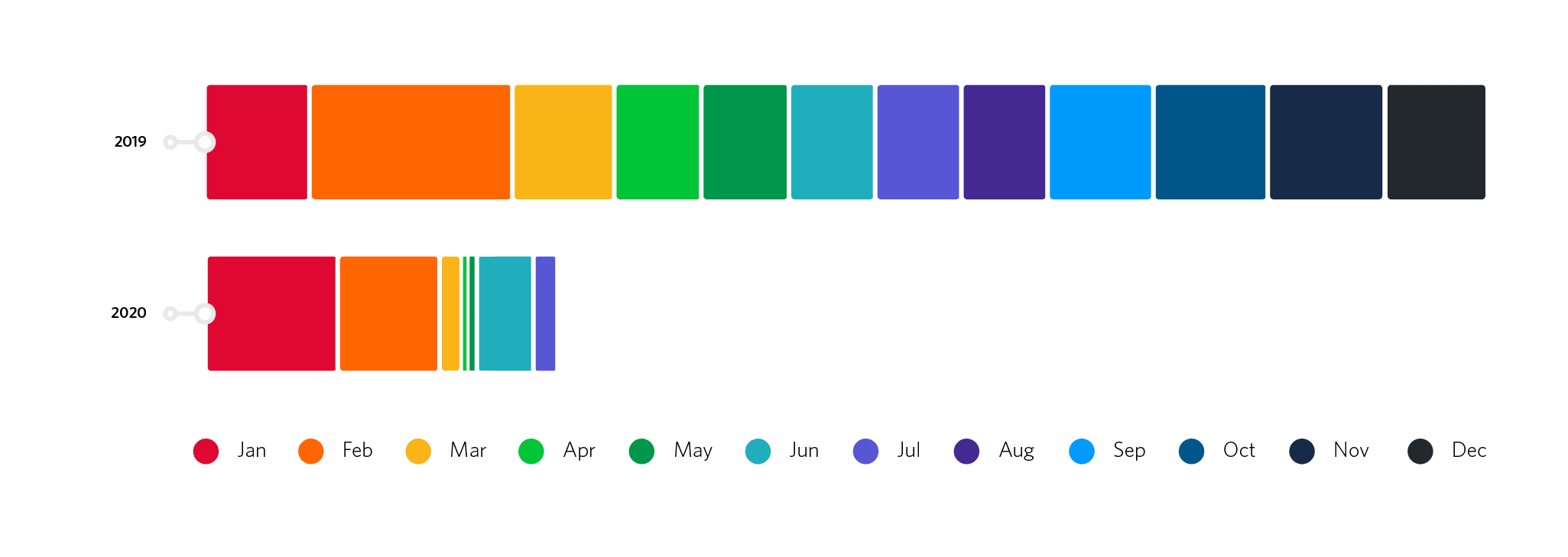

Vergleichen wir das mit dem Travel-Sektor in Italien: Als ein Land, das schon früh den Lockdown einführte, kamen die Sales im Frühjahr zwei Monate lang fast völlig zum Erliegen. Auch wenn im Juni ein hoffnungsvoller Aufschwung zu verzeichnen war, wird der Rückstand vermutlich für einige unüberwindbar sein. Die Zahlen der monatlichen Sales 2020 im Vergleich zu 2019 siehst Du hier:

Dieses Ergebnis spiegelt sich natürlich auch in der Performance von spezialisierten Publishern wider. Es liegt auf der Hand, dass jeder aktive Publisher in den oben genannten Branchen sich in einer von zwei Kategorien wiederfindet: Entweder, er hat einen Aufschwung oder enormen Einbruch erlebt.

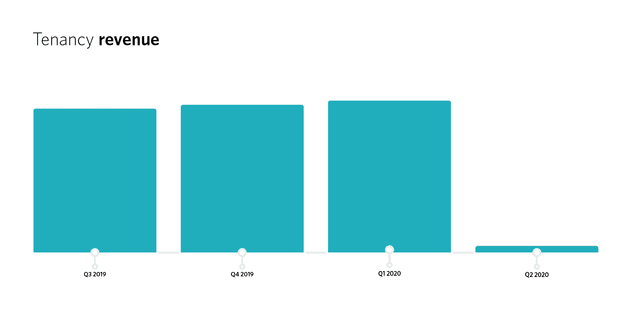

Auch wenn ein Großteil der Marken ihre Affiliate-Kampagnen ohne Unterbrechung fortsetzten, wurden Provisionserhöhungen, Provisionssätze sowie Verträge pausiert oder gekürzt. Die Auswirkungen waren deutlich zu spüren. Als Beispiel sind in der untenstehenden Grafik die Programmeinnahmen eines großen Publishers abgebildet, der an den Verkauf von Marketingpaketen einschließlich Provisionserhöhungen gewöhnt war. Es ist deutlich zu erkennen, dass er im 2. Quartal - verglichen mit den vorangegangen drei Quartalen - einen erheblichen Umsatzeinbruch verzeichnete:

Während der Publisher seinen Handel wie gewohnt fortführte, die Einnahmen und Provisionen trackte und dabei die Sales-Anstiege in den von der Pandemie profitierenden Branchen sah, wurde durch diese einfachen Sales-Metriken das Gesamtbild verfälscht.

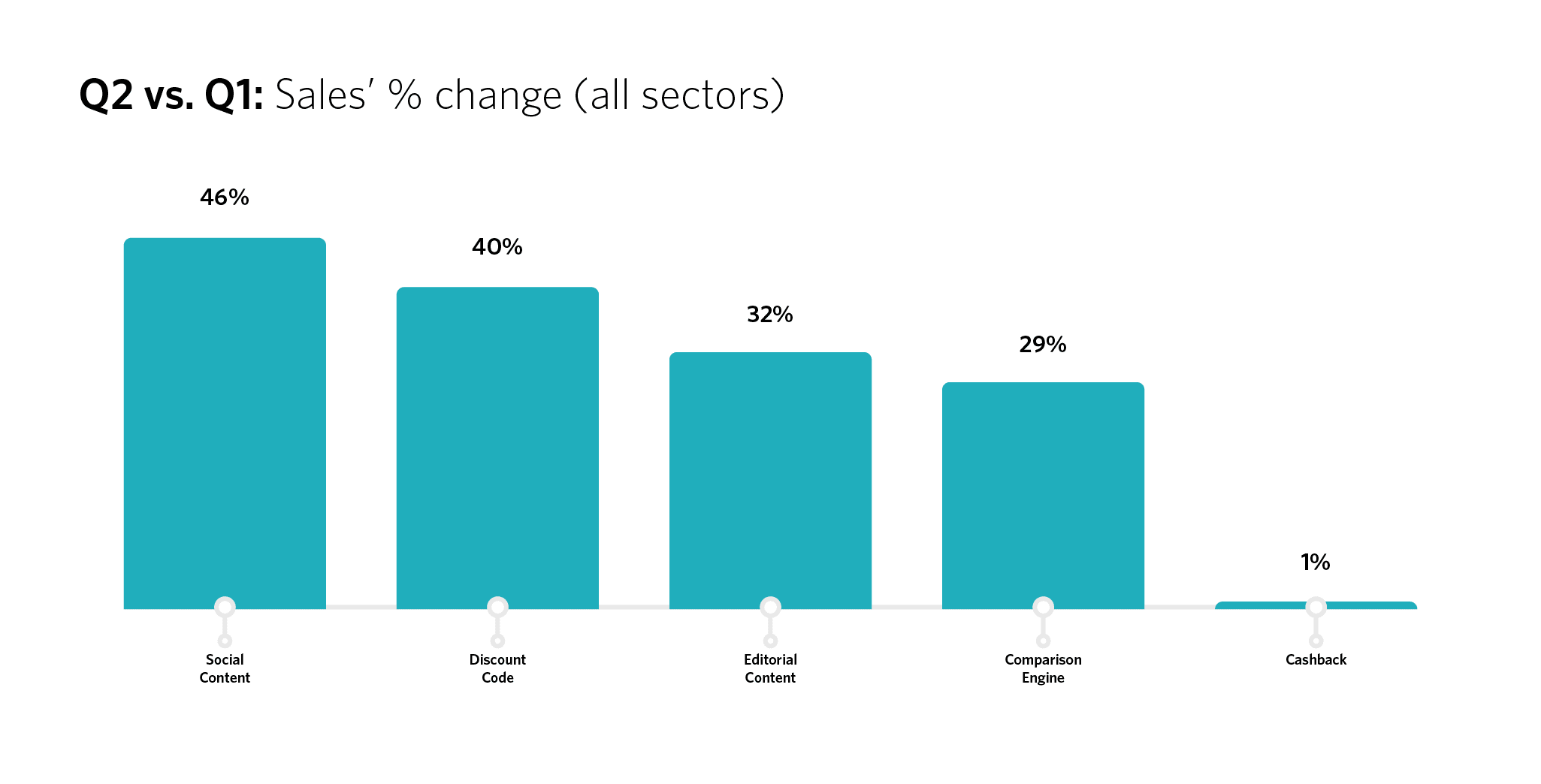

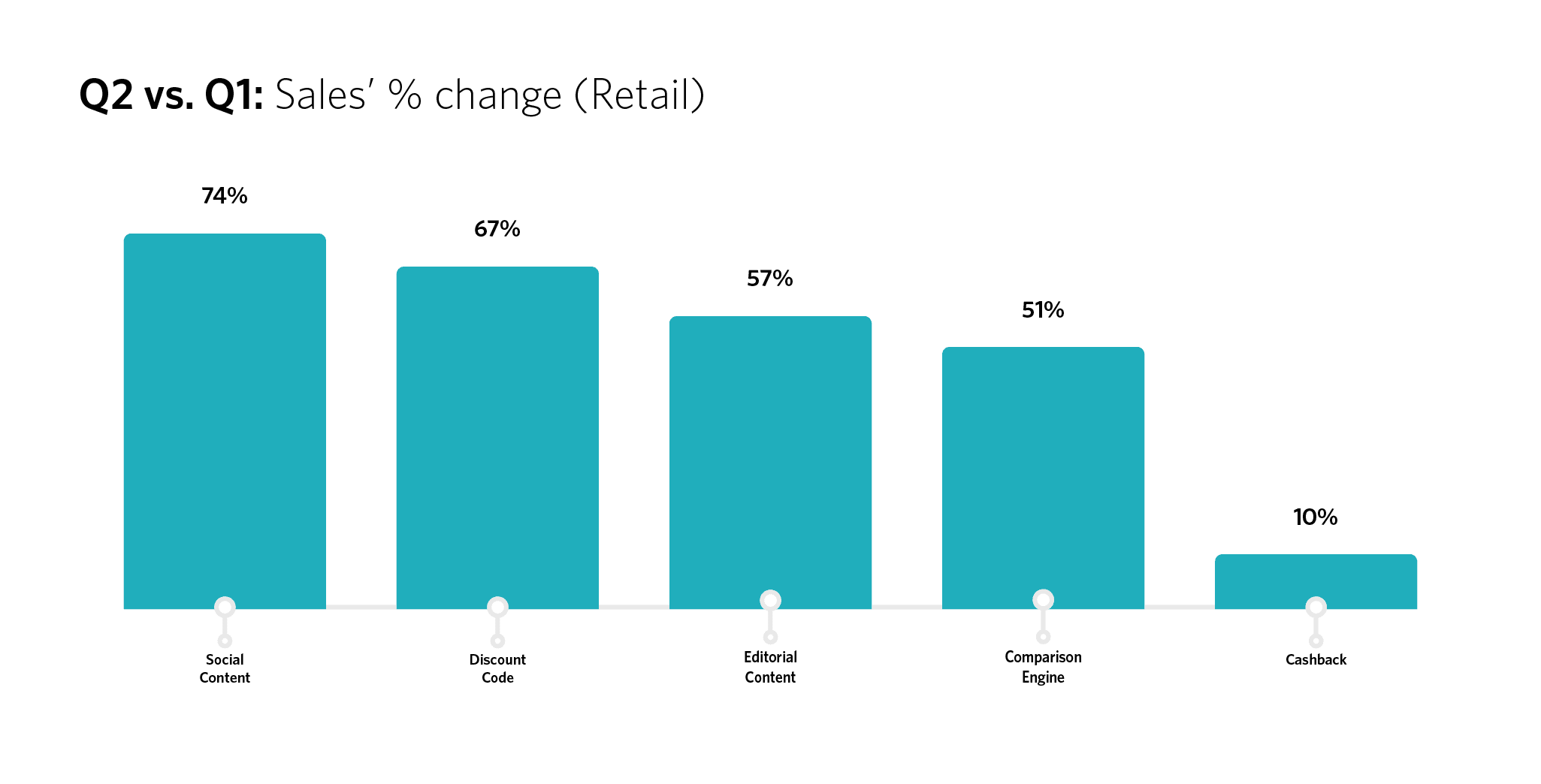

Hervorzuheben ist außerdem, dass die Diskrepanz in der Performance nicht nur Advertiser-Verticals betraf. Es gab auch eine starke Abweichung zwischen den wichtigsten Publisher-Typen. Dies geht aus dem branchen- und gebietsübergreifenden Vergleich der Sales-Anstiege im 2. Quartal (verglichen mit dem 1. Quartal) hervor:

In der Retail-Branche haben Publisher-Typen sogar noch stärkere Unterschiede verzeichnet:

Es ist vor allem interessant zu sehen, dass hier die Diskrepanz zwischen den beiden Geschäftsmodellen Gutschein (Discount Code) und Cashback so hoch ist. Denn beide Publisher-Typen waren in den letzten 15 Jahren starke Treiber für das Affiliate-Wachstum.

Scheinbar war Cashback als steuerbare Kraft und großer Umsatzgenerator der einfachere Weg für Marken, um ihre Programme herunterzufahren, ohne sie ganz zu unterbrechen. Ein eindeutiger Indikator hierfür ist der Einbruch des durchschnittlichen Cashback-Verdienstes pro Sale um 16 Prozent trotz anhaltendem Wachstum, was auf eine einfache Kostensenkungsmaßnahme hindeutet.

Glücklicherweise sehen wir allmählich eine Reaktivierung der Programme. Dennoch wird es zukünftig wichtig sein, alle Aktivitäten genau im Auge zu behalten, um sicherzustellen, dass die Umsätze mit den wiederhergestellten Cashback-Raten zur Zeit vor der Pandemie wieder in den Kanal zurückfließen.

Insgesamt ist ein solch positives Quartalswachstum sehr ermutigend. Die Discount-Seiten blieben stabil und die Vergleichsseiten verzeichneten einige der größten Zuwächse – nicht nur bei den Retail-Sales, sondern auch bei den Umsätzen (+170%), durchschnittlichen Warenkorbwerten (+24%) und dem ROI (+18%). Auch Editorial und Social verzeichneten weiterhin einen kontinuierlichen Anstieg und erwiesen sich als äußerst wertvoll, da die Pandemie neue Online-Käufer auf eCommerce Websites führte.

Da uns im Affiliate Marketing eine Vielzahl an Daten zur Verfügung stehen, können kleinere lokale Gegebenheiten, die schließlich auf größere Trends hinweisen, schnell übersehen werden. In den USA führten beispielsweise die Provisionskürzungen durch Amazon dazu, dass viele neue Publisher zu Awin und ShareASale kamen. Hierbei trugen Longtail-Publisher, die sich auf Nischen konzentrieren, zu einem 550-prozentigen Anstieg der Editorial Sales in unseren US-Programmen bei. Und auch in Deutschland waren deutliche Effekte, die durch die Pandemie verursacht wurden, spürbar. Wie sich die Sales im ersten Halbjahr 2020 im Vergleich zum Vorjahr auf die verschiedenen Industrien in der DACH-Region ausgewirkt haben, kannst Du hier nachlesen.

Wenn wir uns noch tiefer in unsere Daten einlesen, werden sich höchstwahrscheinlich weitere Muster herauskristallisieren, die sowohl positive Wachstumsgeschichten als auch Learnings von möglichen Negativbeispielen hervorbringen.

Um über Neuigkeiten des Awin Netzwerkes auf dem Laufenden zu bleiben, kannst Du Dich hier für unseren monatlichen Advertiser oder unseren zweiwöchigen Publisher Newsletter anmelden.