Com os orçamentos gerais de publicidade cortados e as previsões de crescimento em gastos digitais cortadas, o canal tem oferecido um lugar seguro para investir durante a pandemia.

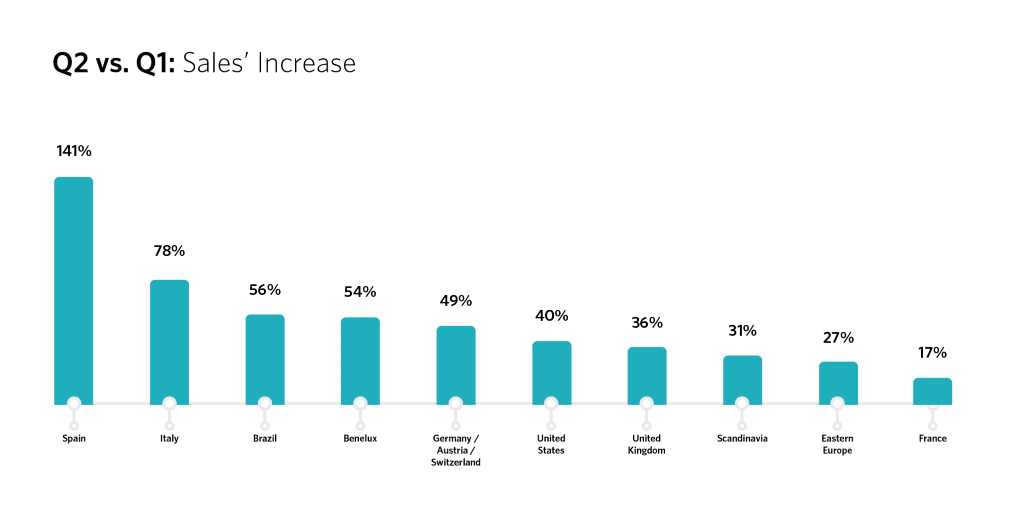

A rede global da Awin testemunhou um crescimento espetacular em muitos dos setores verticais em que opera, com o varejo em geral observando um aumento de 41% nas vendas no segundo trimestre em comparação com os primeiros três meses do ano. O desempenho variou drasticamente entre as regiões, mas cada mercado viu pelo menos dois dígitos de aumento, a Espanha ultrapassando de longe seus vizinhos continentais e mais distantes:

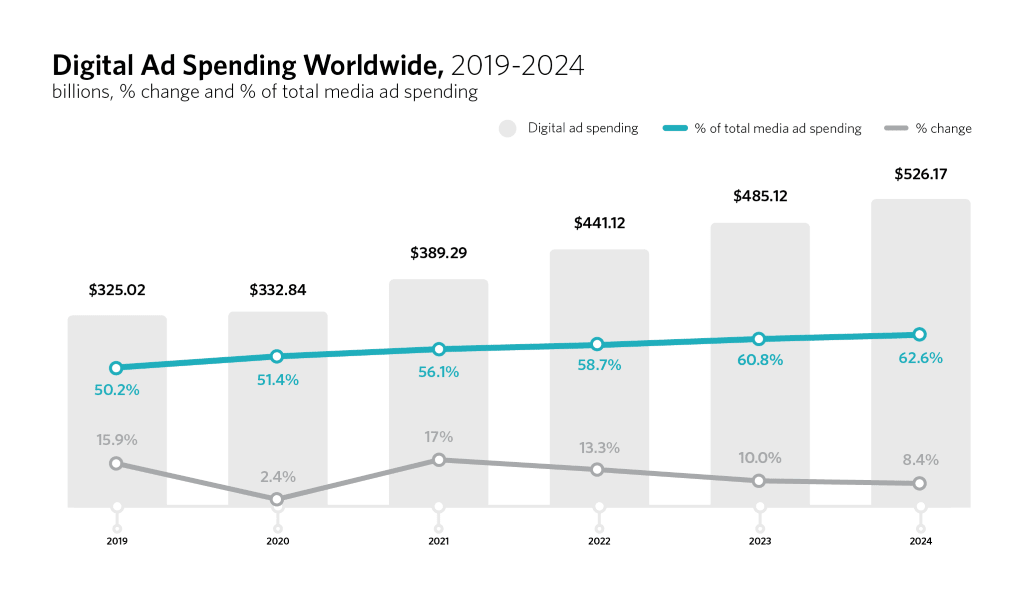

Trata-se, evidentemente, de uma boa notícia. Ela fornece um contraponto impressionante aos dados lançados recentemente pela eMarketer mostrando previsões atualizadas de crescimento de gastos com anúncios a partir de uma faixa de mercados.

Olhando para seu quadro geral global, a empresa de pesquisa estima que o gasto total com publicidade deverá diminuir em quase 5% em 2020. Enquanto o digital ainda crescerá - modestamente - em 2,4%, isto é significativamente reduzido em relação às suas previsões pré-pandêmicas.

Isto representa um retrocesso temporário, com o próximo ano previsto para ver um crescimento digital acelerado, a eMarketer prevê que 2023 verá o digital quebrar a barreira dos 60% do total de gastos com anúncios.

Além disso, a eMarketer descobriu que mesmo as empresas anteriormente revestidas com teflon não estão imunes aos desafios combinados colocados pela COVID-19 e a recessão que se seguiu. O duopólio do Facebook e do Google verá o crescimento da receita ser cortado com o Google, anteriormente impermeável a qualquer condição negativa da indústria, vendo sua receita publicitária cair em 3,3% este ano. O Facebook continuará a ganhar quota de mercado e terá um aumento, embora em níveis muito mais modestos.

Apesar disso, está surgindo um consenso de que as condições do lockdown têm sobrecarregado o e-commerce, colocando as marcas em um caminho irreversível para volumes significativamente maiores de vendas online que exigirão que elas agilizem seus investimentos em todos os aspectos do digital. Talvez o marketing de afiliados tenha oferecido uma opção de retenção segura em 2020 enquanto as marcas, com medo de parecerem insensíveis, puxaram grandes planos e campanhas de marketing.

Mas esse quadro é muito mais complexo do que uma simples história de crescimento. Se 2020 nos ensina alguma coisa, é que o prejuízo econômico tem sido sentido muito mais profundamente em certos setores. E embora possa haver um lado positivo para os afiliados em geral, o desempenho tem sido misto.

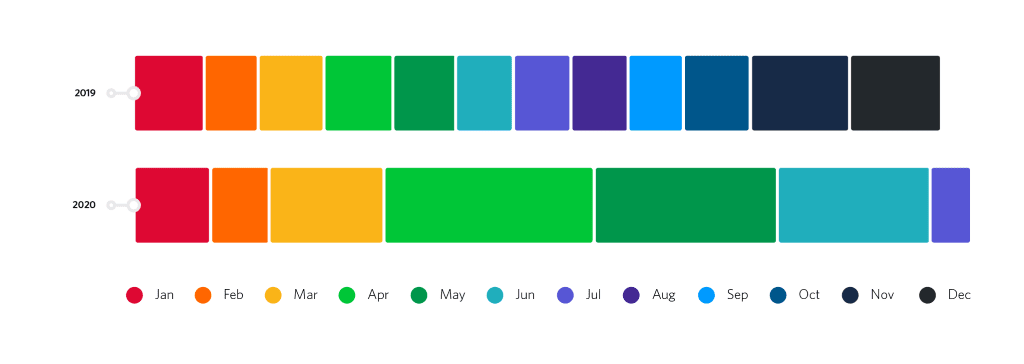

Vamos considerar os varejistas de casa e jardim no Reino Unido. Os primeiros seis meses de 2020 enviam efetivamente uma mensagem às empresas que operam no espaço para colocar os pés no chão durante o resto do ano; as vendas da Awin no início de julho excederam as de todo o ano de 2019, como visto nesta comparação mensal das vendas do setor:

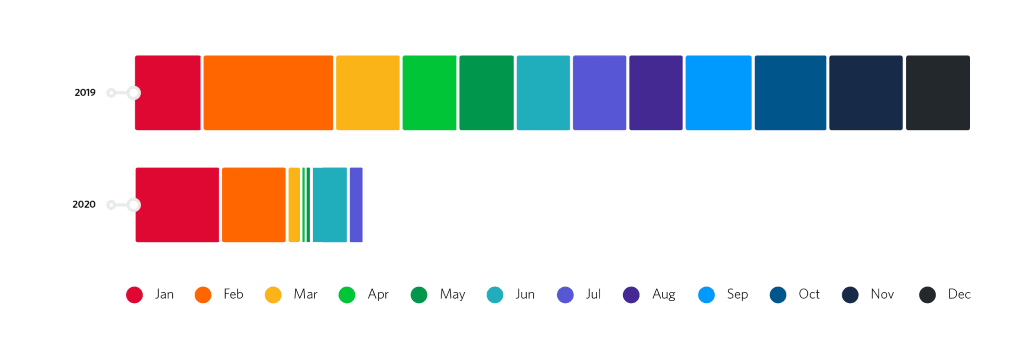

Compare isso com o setor de viagens na Itália. Como um país que entrou em um severo lockdown no início, a primavera viu a atividade se extinguir quase por completo durante dois meses. Enquanto junho testemunhou um ressalto encorajador, o terreno para se recuperar será presumivelmente intransponível para alguns. Aqui os dados são novamente apresentados com base nas vendas mensais de 2019, em comparação com o ano até julho:

Esse desempenho é, naturalmente, espelhado no desempenho de afiliados especializados. É lógico que qualquer afiliado ativo nas verticais mencionadas acima terá aproveitado ou visto suas receitas caírem drasticamente.

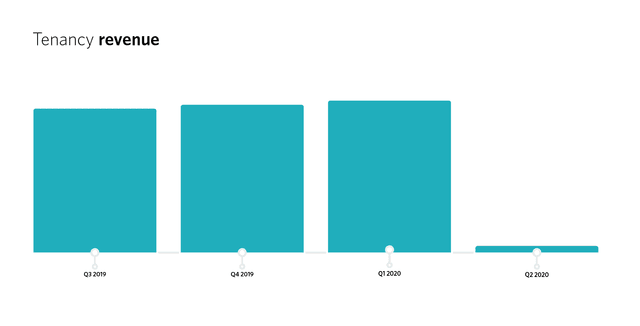

Enquanto a grande maioria das marcas pode ter ficado satisfeita em realizar suas campanhas de afiliação sem interrupções, as taxas de comissões, comissões promocionais e locações foram pausadas ou cortadas.

O efeito foi dramático. Um importante afiliado, acostumado a vender pacotes de marketing incluindo aumentos de comissões, viu um mergulho significativo nos ganhos de locação no segundo trimestre em comparação com os três trimestres anteriores:

Assim, enquanto eles continuaram a negociar 'normalmente', rastreando receitas e comissões, com os respectivos aumentos naqueles setores vendo o aumento das receitas rastreadas, as simples métricas de vendas ignoraram o quadro geral.

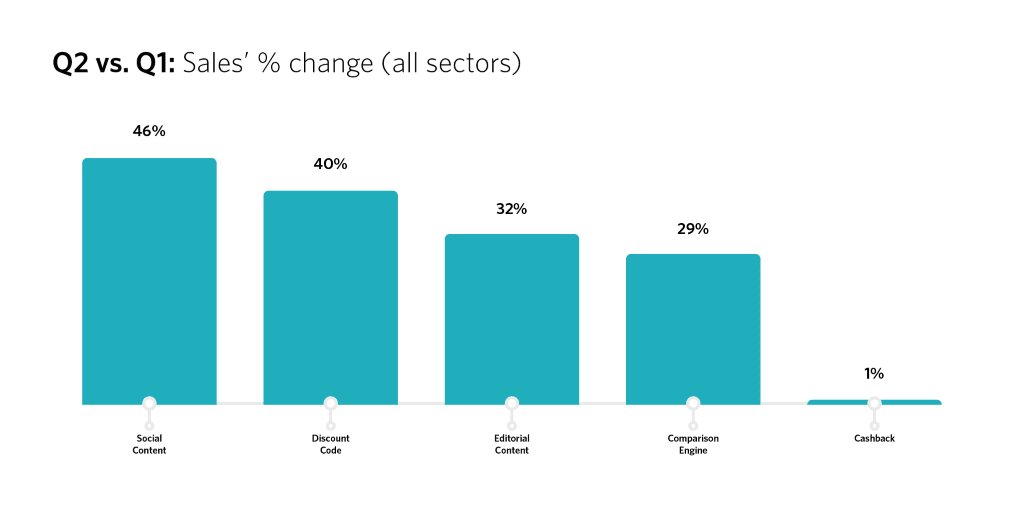

E o desempenho não se restringiu apenas às verticais de anunciantes. Houve uma variação dramática entre as categorias principais de afiliados quando consideramos a venda de Q2 contra Q1 em todos os setores e territórios:

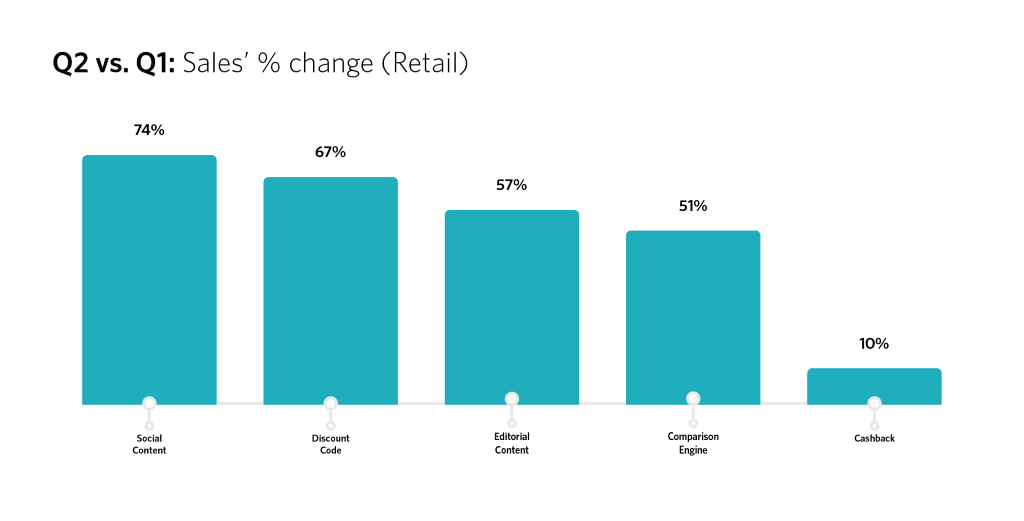

O setor varejista produziu picos ainda mais dramáticos:

Falamos frequentemente do elemento de ''incentivo'' de nossa indústria; uma recompensa em dinheiro, pontos ou cupons para a realização de transações. Os sites de descontos ou cupons ao lado de portais de desconto têm sido fortes motores de crescimento de afiliados nos últimos 15 anos, mas também é interessante ver uma tal divergência entre os dois modelos de negócios.

Talvez o cashback como um mecanismo controlável e enorme gerador de vendas fosse o alvo fácil para as marcas se elas quisessem reduzir seus programas sem pausá-los completamente. Um indicador revelador é a queda de 16% na média de cashback ganho por venda, apesar do crescimento contínuo, indicativo de locais de cashback como um exercício fácil de redução de custos.

Passou a existir aqui uma ironia após o estudo que os mostrou como excelentes fontes de novos e valiosos clientes. Felizmente, estamos começando a ver programas reabertos, mas será importante ficar de olho em todas as atividades para garantir que a receita flua de volta ao canal através de taxas de cashback pré-pandêmicas restauradas.

É encorajador ver um crescimento trimestral tão positivo em outros lugares. Os sites de desconto permaneceram robustos (muitas vezes são administrados com taxas de comissão mais baixas de qualquer forma) e os sites de comparação viram alguns dos maiores aumentos não apenas nas vendas de varejo, mas também nas receitas (+107%), no valor médio dos pedidos (+24%) e no ROI (+18%). Conteúdo e mídias sociais continuaram seu aumento contínuo, provando ser de valor inestimável, pois a pandemia levou os compradores a sites de e-commerce.

Muitas vezes, no marketing de afiliados há tantos dados disponíveis, abrangendo tantos tipos de atividade, que pode ser difícil descobrir as histórias mais locais ou insights ocultos que revelam tendências bem maiores.

Nos Estados Unidos, o dramático exercício de corte de comissões da Amazon provou ser um impressionante impulsionador de novos afiliados para a Awin. Em geral, os afiliados de longa data focados em nichos ajudaram a contribuir para um aumento de 550% nas vendas de afiliados em nossos programas nos EUA.

À medida que continuamos a explorar os dados, mais padrões surgirão, destacando histórias positivas de crescimento e advertindo contra possíveis más práticas.